Когда становится тяжело платить по кредитам, впору задуматься о программе рефинансирования, которая поможет вам снизить размер ежемесячного платежа и уменьшить общую сумму переплаты за использование заемных средств.

Когда становится тяжело платить по кредитам, впору задуматься о программе рефинансирования, которая поможет вам снизить размер ежемесячного платежа и уменьшить общую сумму переплаты за использование заемных средств.

Воспользоваться подобным банковским продуктом можно в разных кредитных учреждениях. И одним из таких учреждений выступает банк ВТБ.

Содержание [Скрыть]

Подробнее о рефинансировании в ВТБ

Рефинансирование подразумевает под собой программу перекредитования, в соответствии с которой можно погасить ранее взятые кредиты и получить новый на более выгодных условиях. Основным преимуществом подобной программы, конечно же, является возможность снижения долговой нагрузки. Такая возможность обуславливается предоставлением кредитного продукта под более низкие проценты.

Но на этом выгоды не заканчиваются. В рамках программы рефинансирования, предложенной ВТБ банком, можно рассчитывать не только на экономию средств. Также банк предлагает:

- Объединение до 6 кредитных продуктов в один;

- Получение дополнительной суммы на любые нужды;

- Изменение даты платежа;

- Получение кредитных каникул до 2-х регулярных платежей.

При этом радуют кратчайшие сроки рассмотрения заявки. Уже на следующий день вы можете получить решение банка и закрыть невыгодные кредиты, которые тянут лишние деньги из вашего кармана.

Процедура оформления и оплаты прежних кредитов очень проста. Банк сам перечислит деньги вашему кредитору. Причем за такую удобную услугу, с вас не будет взята ни какая плата.

Какие кредиты можно рефинансировать?

Рефинансировать можно разные виды кредитов. Самое главное чтобы оформлены они были не менее чем за 6 месяцев, предшествующих дате подачи заявки на рефинансирование и отсутствовала текущая просроченная задолженность по ним. Если эти условия соблюдены, то вы можете подать заявку на рефинансирование таких кредитов, как:

- Ипотечное кредитование;

- Автокредиты;

- Потребительские кредиты;

- Кредитные карты.

В том случае если у вас несколько видов кредитов, нет необходимости рефинансировать каждый в отдельности. В соответствии с программой, все эти виды могут легко объединиться в одном договоре. Это правило действует и в отношении кредитных продуктов, взятых в разных банковских учреждениях.

Требования рефинансирования в ВТБ

Просто так рефинансирование оформить не получится ни в одном банке. Перед подачей заявки потребуется подготовить пакет документов. Кроме того, каждый банк выдвигает свои требования к заемщикам. Это правило относится и к такому финансовому учреждению, как ВТБ банк.

Необходимые документы для перекредитования проще собрать зарплатным клиентам. Если ваша заработная плата перечисляется на счет ВТБ, для подачи заявки вам достаточно предоставить в банк только 3 документа.

В качестве запрашиваемых документов выступают такие, как паспорт, СНИЛС и кредитный договор или справка об остатке задолженности по банковскому займу, который вы желаете погасить с помощью программы перекредитования.

А вот остальным клиентам придется подготовить более обширный перечень бумаг. Помимо паспорта, СНИЛСа и кредитного договора или справки об остатке задолженности в банк понадобится также принести заверенную копию трудовой книжки, справку о доходах за полгода по форме 2-НДФЛ либо по форме банка.

А если вы занимаетесь предпринимательской деятельностью, то документы, подтверждающие трудовую деятельность и доход.

Требования к заемщикам устанавливаются одинаковые для всех категорий клиентов. Не зависимо от того получаете ли вы зарплату на счет в ВТБ или нет, вы должны соответствовать каждому критерию, который устанавливает банк. К таким требованиям относятся:

- Гражданство РФ;

- Возраст от 21 года до 75 лет (причем максимальный возраст указывается на момент погашения рефинансированного кредита);

- Стаж работы на последнем месте трудоустройства от 3 месяцев, а для ИП, адвокатов и нотариусов ведение деятельности не менее года;

- Вы не участвуете в процедуре банкротства и такие процедуры к вам не применялись за последний год.

На какие условия можно рассчитывать?

Физические лица могут перекредитоваться в ВТБ на срок до 5 лет. Причем сумма нового кредитного продукта может быть от 100 тыс руб до 3 млн руб. В рамках программы рефинансирования стоит рассчитывать на установление процентной ставки в пределах от 13,5% до 17% годовых.

На наиболее низкую процентную ставку могут рассчитывать клиенты, относящиеся к льготной категории. Так на специальные условия могут рассчитывать зарплатные клиенты, успевшие получить не менее 3-х зарплат на счет ВТБ, корпоративные клиенты и «Люди дела». К «Людям дела» относятся работники здравоохранения, образования, государственного управления и силовых структур.

А вот что касается общих условий, то здесь все просто. За просроченную задолженность придется платить неустойку в размере 20% от суммы долга. Погасить кредит можно как по графику, так и досрочно. За досрочное погашение комиссия не взимается. Кроме того, вам будет в подарок предоставлена международная карта банка, благодаря которой вы сможете погашать кредит в любом банкомате ВТБ.

Заявка на рефинансирование в ВТБ

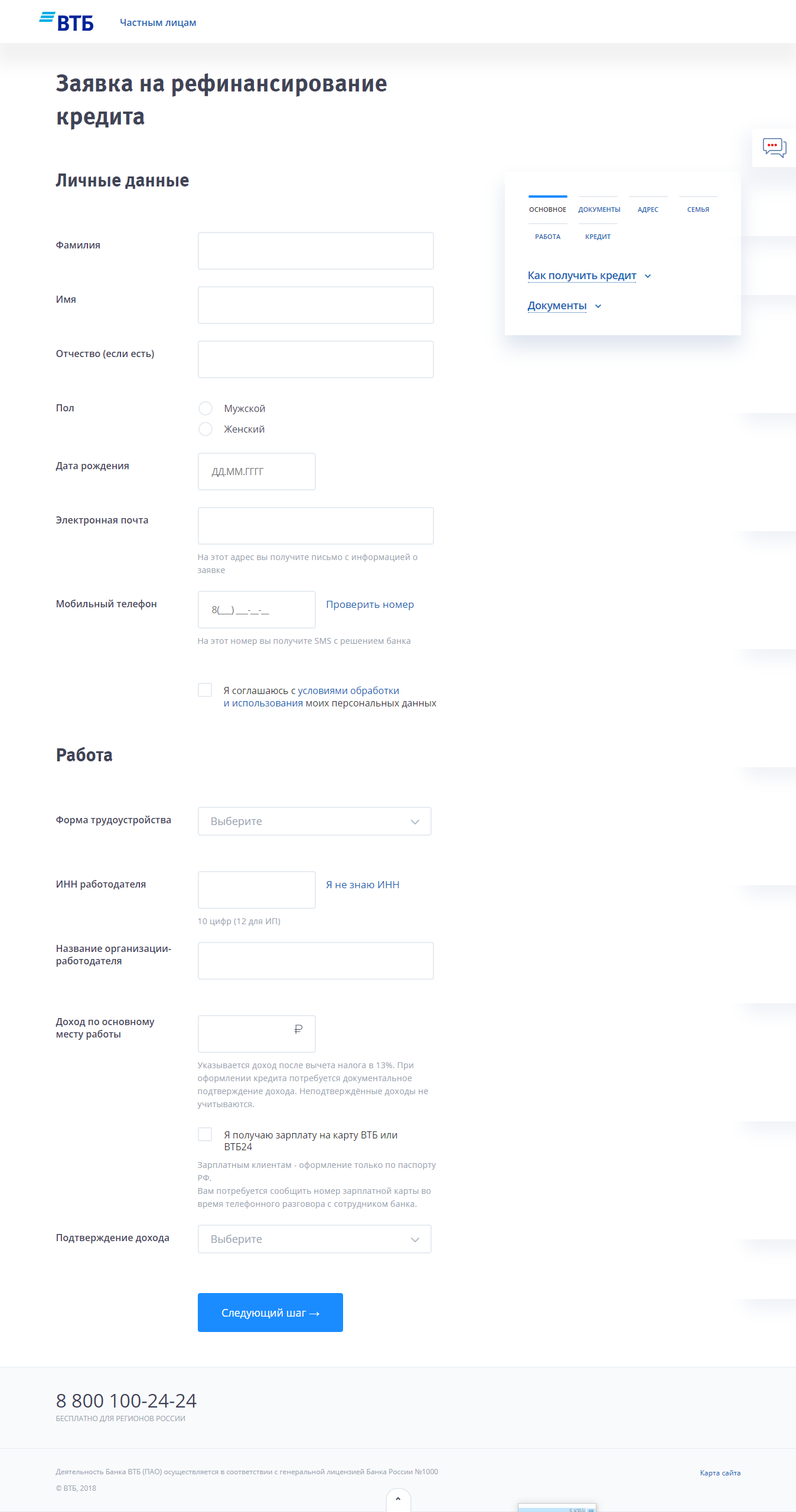

Для подачи заявки на рефинансирование не обязательно сразу обращаться в отделение банка. Заявить о своем желании воспользоваться банковским продуктом можно онлайн прямо с сайта банка. Для выполнения такой операции следует выполнить следующие действия:

- Перейти на официальный сайт банка по ссылке https://www.vtb.ru/;

- Открыть раздел «Кредиты» и в выпадающем меню выбрать «Рефинансирование»;

- Пролистнуть страницу ниже и нажать кнопку «Оформить заявку»;

- Заполнить заявку и отправить ее в банк на рассмотрение.

При подаче заявки следует указывать только достоверную информацию. Все указанные сведения будут подвергнуты обязательной проверке. Неверно указанны данные могут послужить отказу в выдаче кредита по программе рефинансирования.

Заявка на рефинансирование кредита

Как происходит одобрение?

Как узнать об одобрении заявки банком? Именно этим вопросом задаются клиенты после подачи заявки. Стоит заметить, что ответа от банка долго ждать не придется. Рассмотрение заявки осуществляется в течение 1-3 дней. А решение банка поступит прямо на номер телефона, указанный в заявке, в виде SMS-сообщения.

А если вы еще запрашивали дополнительную сумму на личные цели, то эта часть денежных средств будет зачислена на счет в ВТБ банке.

Решение банка по заявке действительно в течение 30 дней. Так что ж ничего страшного, если у вас не получится попасть в банк в тот же день. У вас еще останется время на сбор необходимых бумаг и выбор удобного времени.

Бывают такие ситуации, когда вместо положительного решения приходит отказ. Причины для отказа могут быть самые разные. К основным можно отнести:

- Ранее были допущены просрочки по регулярным платежам. Причем учитываются любые кредитные продукты, как кредиты наличными, кредитные карты, так и ипотечное кредитование, и прочие целевые кредиты;

- Низкая платежеспособность заемщика. Сумма ежемесячных платежей не должна превышать половину от официально подтверждаемого дохода. И даже если вы регулярно платите по кредитам и не допускаете просрочек, банк в этом случае будет вынужден вам отказать;

- Указанная заработная плата не соответствует действительности. Сотрудники банка при проверке заявки с легкостью могут позвонить в организацию, где вы трудоустроены, и проверить указанную информацию. В том случае, если вами были предоставлены ложные сведения, отказ банка в рефинансировании гарантирован;

- При заполнении заявки были допущены ошибки. В том случае, если вами была допущена ошибка, например, в паспортных данных или вы неправильно указали номер телефона вашей организации, банк также может отказать вам в одобрении рефинансирования ваших кредитов;

- Кредит был оформлен менее полугода назад;

- Кредитный договор не соответствует условиям рефинансирования (по сумме, возрасту или срокам кредитования);

- Кредит ранее уже рефинансировался.

Стоит ли рефинансироваться?

Программа рефинансирования действительно позволяет заемщикам выбраться из различных сложных ситуаций. Но не всегда такой инструмент кредитования может нести выгоду. Поэтому следует разобраться, когда следует прибегать к программе перекредитования, а когда стоит от нее воздержаться.

Рефинансирование кредитов уместно только в таких ситуациях, когда такое перекредитование может принести выгоду заемщику. Так, допустим, ели вы имеете большой кредит и вынуждены платить за него большие проценты, а другой банк предлагает вам возможность снизить процентную ставку более чем на один пункт, такое перекредитование действительно будет выгодным и поможет сэкономить вам не малую сумму денег.

Также, если у вас резко изменилось материальное положение, и вы больше просто не в состоянии платить значительный ежемесячный платеж, участие в программе рефинансирования действительно может выручить вас.

Оформив договор на более длительный срок, автоматически снижается сумма ежемесячного платежа. После такого перекредитования вам уже станет проще оплачивать задолженность перед банком и не допускать просрочек, тем самым сохраняя свою положительную кредитную историю.

Также, рефинансирование может облегчить жизнь заемщикам, успевшим нахвататься сразу несколько различных кредитных продуктов. Объединив все свои кредиты в один, и подведя их всех под общую процентную ставку, станет проще обслуживать свои кредиты.

Ведь согласитесь, один кредит оплачивать намного проще и удобнее чем несколько кредитов, которые часто оформлены в разных банках и дата платежей тоже не одна.

Несмотря на все выгоды рефинансирования иногда все же лучше отказаться от подобной идеи. Особенно это относится к таким случаям, когда ваш кредит уже практически выплачен. Дело в том, что основная доля процентов по кредиту обычно закладывается в первую часть платежей.

А соответственно, если выплачена уже половина кредита, вы оплачиваете уже в большей степени не проценты, а сумму основного долга. И если произвести рефинансирование этой части долга, то на нее снова начисляются проценты. И итоговая сумма переплаты ни то что не сильно уменьшится, а в некоторых ситуациях может даже вырасти.

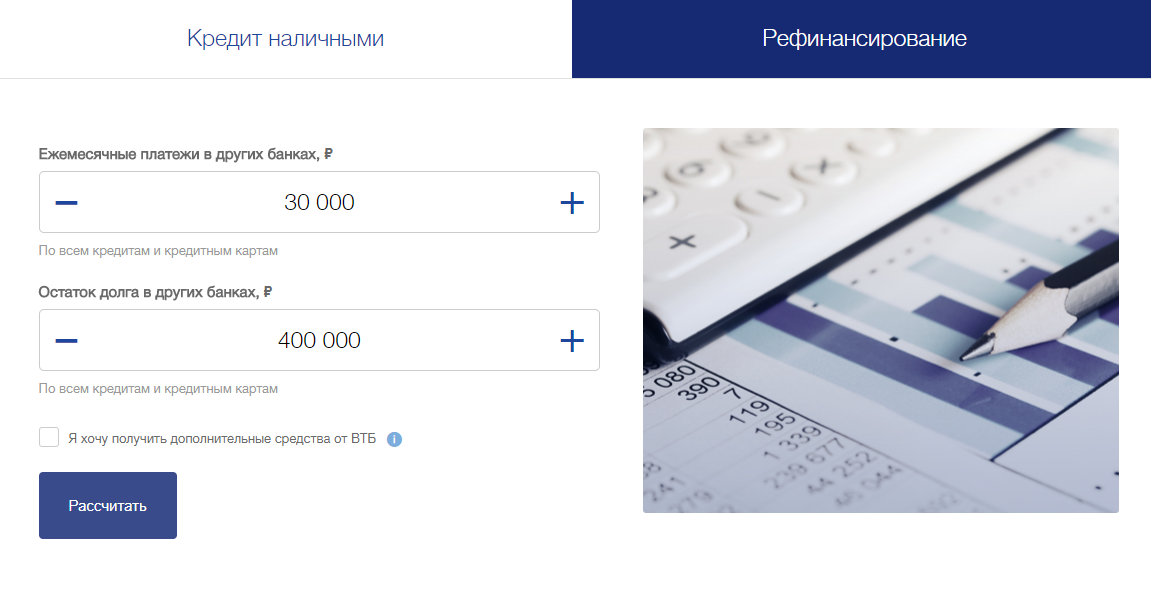

Рассчитав итоговую сумму переплаты по программе перекредитования и сравнив ее с условиями вашего действующего кредита можно проверить выгодность участия в банковской программе.

Калькулятор расчета рефинансирования кредитов других банков в ВТБ

Рефинансирование других банков в ВТБ

При подаче заявки следует учитывать один важный момент. В соответствии с программой рефинансирования от ВТБ перекредитованию не подлежат кредитные продукты, оформленные в ВТБ. Помимо самого ВТБ банка к финансовым организациям, чьи кредитные продукты не могут быть рефинансированы в ВТБ, также относятся такие, как ВТБ 24, Почта Банк и БМ-Банк.

А вот перекредитовать кредиты других банков в ВТБ удастся без особых проблем. Как можно догадаться, такая политика связана с тем, что банк для своих действующих клиентов и так предоставляет не высокие проценты. А снижать ставку еще ниже, нет смыла.

А вот переманить клиентов других банков, за счет высоких процентов конкурентов и выгодности предложения ВТБ очень даже целесообразно. Так что ж, если ваш кредит соответствует требованиям банка и вы, как заемщик, также соответствуете установленным критериям, то можете смело подавать заявку.