Доход от инвестиционной деятельности подлежит налогообложению. При этом действующее в России фискальное законодательство точно не относится к простым и понятным.

Содержание [Скрыть]

- Нужно ли платить налоги в ВТБ Инвестиции

- Статус налогоплательщика

- Какие налоги и на что нужно платить?

- Сколько нужно заплатить?

- Когда списываются деньги

- Когда инвестор платит налоги самостоятельно

- Как посмотреть налоги с дивидендов в личном кабинете ВТБ

- Как рассчитывается сумма, с которой удерживается налог

- FAQ

- Подлежит ли инвестиционная деятельность налогообложению?

- Кто и как платит налоги с брокерского счета ВТБ?

- Какова налоговая ставка на доходы от инвестиций и что на нее влияет?

- Когда инвестору необходимо рассчитывать и платить налог самостоятельно?

- Почему важно иметь на брокерском счете сумму, достаточную для списания налогов?

- Вывод

Именно поэтому вопрос о том, как платить налоги в ВТБ Инвестиции, сохраняет актуальность для многочисленных клиентов компании ВТБ Капитал Брокер.

Ответ на него – по возможности максимально подробный – дается в статье.

Нужно ли платить налоги в ВТБ Инвестиции

Заключение договора на брокерское обслуживание приводит к тому, что брокер приобретает статус налогового агента инвестора. Последний остается налогоплательщиком, но ему уже не нужно заниматься составлением налоговой декларации и прочими подобными формальностями (за исключением редких случаев, отдельного оговоренных законодательством). Необходимые для выполнения требований фискального законодательства действия должен предпринимать налоговый агент, то есть брокер.

Учитывая сказанное, вопрос о том, как платить налоги в ВТБ Инвестиции, приобретает несколько иную направленность. Другими словами, инвестору ничего платить не нужно, так как этим занимается брокерская организация. Все, что требуется от клиента – обеспечить наличие на счету необходимой суммы средств, которых должно хватить для списания и перечисления в бюджет.

Чтобы выполнить данное условие, необходимо понимать, какие налоги, в каком количестве и когда должен уплатить брокер за клиента. Имеет смысл ответить на все перечисленные вопросы в том же порядке, как они были озвучены.

Статус налогоплательщика

Но сначала необходимо определиться с тем, что влияет на величину ставки налога на доходы. Речь идет о статусе налогоплательщика, который может быть либо резидентом, либо нерезидентом РФ. Первыми признаются физические лица, которые фактически находятся на территории страны 183 и более дней в течение года. Вторыми – инвесторы, не удовлетворяющие выдвинутому требованию.

Чтобы подтвердить статус, предоставляется любой из таких документов:

- паспорт, в котором указываются отметки прибытия и убытия с территории государства;

- табель учета отработанного времени (выступает приложением к справке 2-НДФЛ и подтверждает присутствие в стране);

- справка, выданная по месту официального трудоустройства с аналогичными данными;

- миграционная карта.

Какие налоги и на что нужно платить?

Основной налог, связанный с инвестиционной деятельностью – это НДФЛ. Облагаются доходы от следующих видов сделок:

- с ценными бумагами, которые обращаются на организованном и неорганизованном фондовом рынке;

- с производными инструментами инвестирования, включая опционы и фьючерсы – как на организованном, так и неорганизованном рынках;

- РЕПО;

- по коротким позициям – и с открытием, и с закрытием.

Сколько нужно заплатить?

Ключевое отличие резидентов от нерезидентов РФ состоит в размере налоговой ставки. Первые платят 13% (при доходе в пределах 5 млн. руб.) и 15% с величины превышения указанной суммы.

Налогообложение нерезидентов заметно жестче – ставка составляет 30% независимо от размера дохода.

Когда списываются деньги

Как было отмечено выше, непосредственной выплатой налога на прибыль/доход от инвестиций занимается специалист ВТБ Брокер Капитал. Время начисления и списания средств зависит от выполнения одного из трех условий:

- завершение очередного налогового периода, равного календарному году;

- вывод денег или других активов до завершения отчетного периода;

- расторжение договора, заключенного с брокером.

Наступление любого из перечисленных событий означает выплату налога. Задачей инвестора становится обеспечение на брокерском счете необходимой суммы средств.

Когда инвестор платит налоги самостоятельно

Отечественное законодательство распространяется на брокера функции налогового агента исключительно на операции в рублевыми денежными средствами. В остальных случаях инвестор должен рассчитывать и платить налог самостоятельно. Правило действует в отношении следующих видов доходов:

- дивиденды от компаний, зарегистрированных за границей;

- купоны облигаций зарубежных участников фондового рынка;

- выплаты в рамках погашения облигаций иностранных компаний;

- продажа заграничной валюты.

Важным нюансом становится необходимость самостоятельной уплаты налогов, если по завершении отчетного периода у инвестора не оказалось достаточно средств на брокерском счете для списания брокером.

Именно поэтому следует контролировать сумму и сроки налоговых выплат, что позволит избежать возникновения дополнительных обязанностей.

Как посмотреть налоги с дивидендов в личном кабинете ВТБ

Узнать информацию о начисленных и уплаченных брокером налогов достаточно просто. Для этого необходимо:

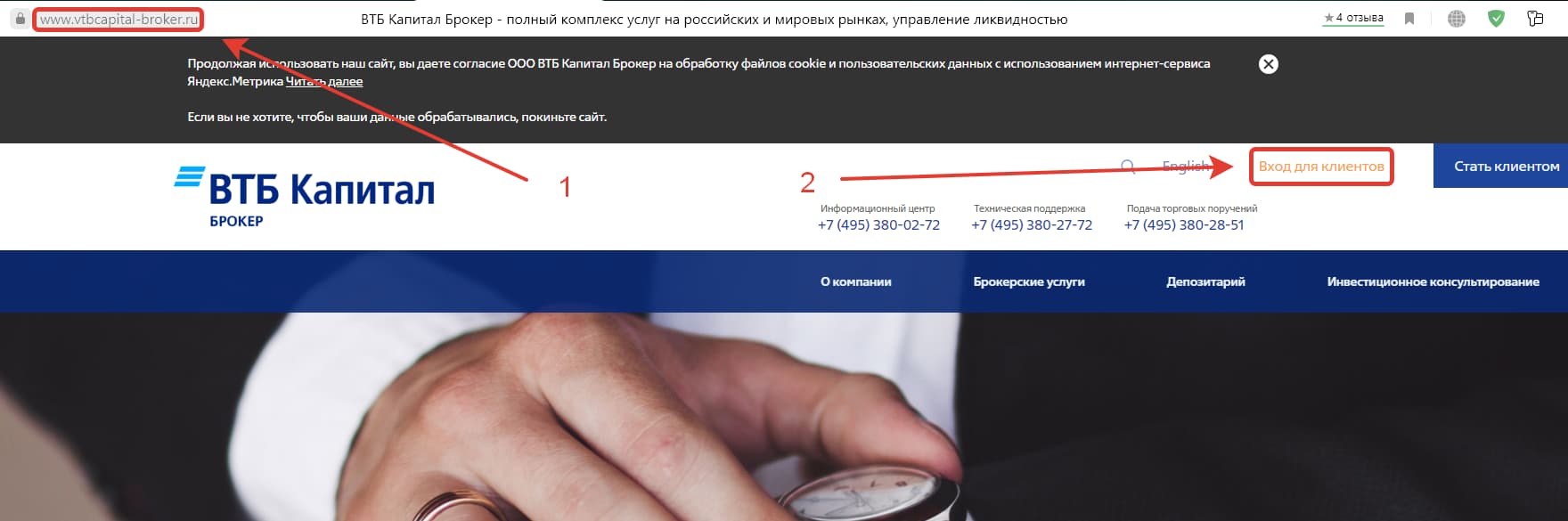

- Открыть сайт компании ВТБ Капитал Брокера.

- Авторизоваться в ЛК клиента.

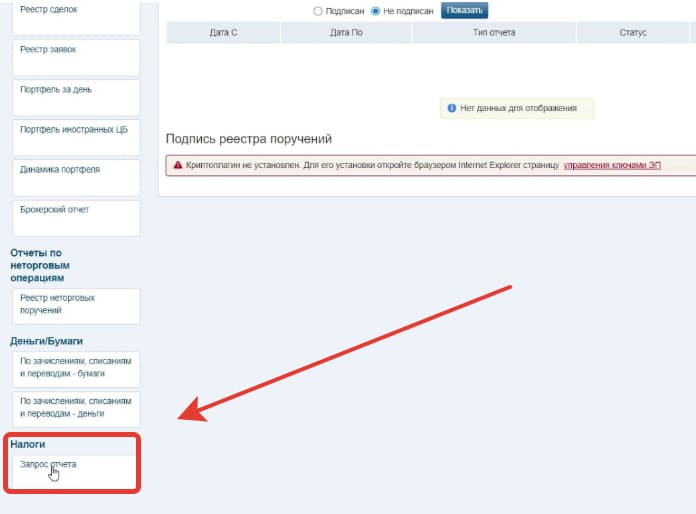

- Активировать вкладку «Отчеты».

- Последовательно перейти по пунктам расположенного слева меню «Налоги» и «Запрос отчета».

- В пункте «тип отчета» указать интересующий пользователя вид налога – подоходный.

- Активировать опцию «Подать поручение».

- Выбрать отчетный период и сохранить введенные данные.

- Дождаться получения отчета и изучить содержащиеся в нем данные.

Некоторые пункты меню могут отличаться от указанных в приведенной выше пошаговой инструкции. Это зависит от версии программного продукта, используемой клиентом.

Как рассчитывается сумма, с которой удерживается налог

Налоговые ставки, которые используются для определения величины НДФЛ, приведены выше. Как и перечень сделок, доходы от которых подлежат налогообложению. Важно понимать, что инвестору не нужно самостоятельно заниматься вычислениями, так как функционал приложения «Мои Инвестиции» делает это в автоматическом режиме.

Возникшие вопросы или затруднения оперативно снимаются консультацией брокера.

FAQ

Подлежит ли инвестиционная деятельность налогообложению?

Да, как и любая другая коммерческая деятельность. С полученных доходов платится НДФЛ.

Кто и как платит налоги с брокерского счета ВТБ?

Налоговым агентом клиента для рублевых инвестиций выступает брокер. Именно он рассчитывает, удерживает и перечисляет в бюджет НДФЛ в соответствии с действующим российским законодательством. Все операции производятся прозрачно, а сведения о них доступны клиенту в приложении «Мои Инвестиции» и в личном кабинете на сайте ВТБ Капитал Брокер.

Какова налоговая ставка на доходы от инвестиций и что на нее влияет?

Налоговые резиденты РФ платят НДФЛ в размере 13% (при доходе в пределах 5 млн. руб.) и 15% (от суммы превышения). Нерезиденты платят по ставке 30%.

Когда инвестору необходимо рассчитывать и платить налог самостоятельно?

Если речь идет о доходе, который получен от сделок и иных операций с иностранными активами и эмитентами.

Почему важно иметь на брокерском счете сумму, достаточную для списания налогов?

Еще одна ситуация, когда от инвестора потребуется уплатить налог самому: если на момент списания брокером НДФЛ на счету не оказалось необходимой суммы.

Вывод

- Доход от инвестирования подлежит налогообложению.

- Для рублевых инвестиций статусом налогового агента обладает брокер.

- Инвестор улачивает налоги самостоятельно только с доходов от зарубежных активов.

- Налоговая ставка НДФЛ для резидентов РФ составляет 13% (доход до 5 млн. руб.) и 15% (от превышения).

- Налоговая ставка НДФЛ для нерезидентов равняется 30%.

- Приложение ВТБ «Мои Инвестиции» позволяет автоматизировать большую часть действий по расчету и уплате налога с доходов от инвестиций.